金 融体系的一个主要风险是滥用商业实体掩盖非法活动和清洗非法所得。这可能表现为隐藏资金的最终来源和用途,以及隐瞒受益所有人的真实身份。虽然近期审查主要集中于空壳公司,但实际上,此类风险可能存在于特定司法管辖区内成立的任何商业实体,此类司法管辖区为了合法干预所有权权益的发行或转让,并不要求实体登记受益所有权。美国就属于此类司法管辖区。

历史上,美国在受益所有权透明度方面长期面临挑战,导致其在 2016 年互评估流程中只取得了金融行动特别工作组 (FATF) 第 24 项建议的较低评级。12018 年,美国实施客户尽职调查规则(CDD 规则),相关工作略有进展。2020 年,《公司透明度法案》(CTA) 进一步增强了政府识别特定实体受益所有人的能力。尽管仍有漏洞存在,但这两项努力帮助美国在 2024 年金融行动特别工作组第 24 项建议重新评级中达到了“基本合规”。2

尽管各类商业实体都可能被用于不法目的,但考虑到空壳公司目前受到高度关注,且为金融犯罪四大成因之一,本文将重点探讨空壳公司。3此外,本文还将分析基于背景和数据的方法对于打击利用空壳公司从事非法活动的重要意义。

空壳公司是什么?

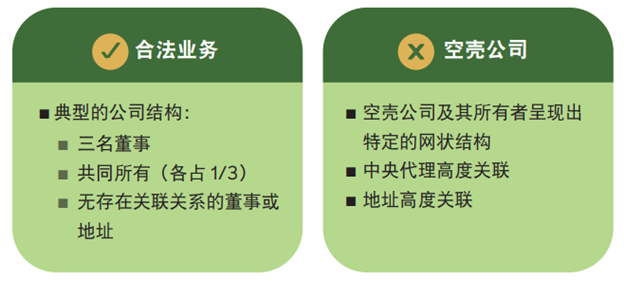

空壳公司通常是指特定的非上市公司、有限责任公司、有限合伙企业或信托公司,其主要以纸面形式存在,作为金融交易渠道,但不履行实际商业职能。尽管空壳公司的存在有充分正当理由,但由于缺乏实质性的商业活动和透明度,容易遭到不法分子滥用——通过非法途径隐瞒金融交易(见表 1)。

表 1:成立空壳公司的原因

资料来源和插图作者:Kim Lacey、Priyank Patel、Chris Bagnall 和 KeyBank

合法企业实体(例如子公司或关联公司)之间的联系通常公开透明、出于正当业务需求,并且呈现清晰的所有权结构。这些企业往往拥有实体办事处、生产设施和员工,并在业务活动相关地区运营。

相较之下,空壳公司往往采用中心辐射型结构,以中心实体或个人为枢纽,协调并控制多个空壳公司的活动。辐射部分通常从中央代理向外延伸,且主要与中央代理而非其他辐射部分互动。在这种结构中,特定地址(实体或虚拟)和所有权结构常由多个空壳公司共用,显现出高度互联公司的网状多层网络(见表 2)。

表 2:合法企业与空壳公司的区别

资料来源和插图作者:Kim Lacey、Priyank Patel、Chris Bagnall 和 KeyBank

成立空壳公司

成立空壳公司的流程非常简单。一般而言,披露要求极少,且可通过当地的注册代理人或专业的企业服务律师事务所完成注册。值得注意的是,并非所有注册代理人都会提供名义董事和股东的任命服务。

空壳公司可在不同国家、地区和州注册,但某些司法管辖区监管框架宽松且披露义务极低,特别受到青睐。多处离岸避税天堂因税收优惠和保密保护而备受欢迎,包括英属维尔京群岛、巴拿马以及某些加勒比岛屿(例如开曼群岛)。其中也包括美国——美国的联邦和州法律都不要求列出所有实体各个层面的受益所有人。因此,美国同样充满风险,尽管其设有客户尽职调查规则和《公司透明度法案》要求。

监管工作与全球影响

识别和缓释商业实体相关风险,需要各国政府、监管机构、执法部门及金融机构(即利益相关部门或机构)履行各自职能。相关工作在全球持续开展,而商业实体(尤其是空壳公司)的匿名问题也亟待解决。正因如此,监管要求和标准在过去数年不断发展,受益所有权登记制度得以建立(见图 1)。

图 1:全球受益所有权透明度工作

资料来源和插图作者:Kim Lacey、Priyank Patel、Chris Bagnall 和 KeyBank

挑战

随着对企业透明度的需求增加,利益相关部门或机构需要采取有效手段,快速识别并区分合法商业实体以及专为滥用金融体系而成立的商业实体。然而,要想实现这一目标,就会面临严峻挑战(见表 3)。

表 3:识别合法企业所面临的挑战

资料来源和插图作者:Kim Lacey、Priyank Patel、Chris Bagnall 和 KeyBank

利用技术与数据应对问题

在打击金融犯罪以及揭露不法分子利用商业实体隐藏所有权和交易的过程中,监管发展、公私合作及技术必不可少且相互关联。得益于现有科技,利益相关部门或机构可以通过基于背景的自动化方法,利用更多完整可用的数据,批量识别受益所有人和非法商业实体。这些信息可以(且应该)与其他利益相关部门或机构共享。4

基于背景的方法

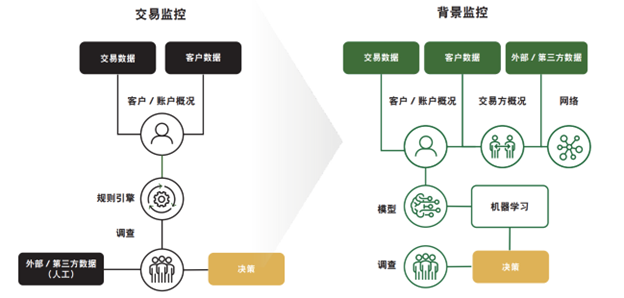

背景是各项决策的基础,在判断某活动是否可疑、是否需要执法部门关注时尤为关键。缺乏适当背景理解,可能导致制止犯罪失败。如何利用技术实现背景自动化,这一直是利益相关的部门或机构关注的核心议题。对此,金融行动特别工作组也特别强调:

“背景监控是指整合连接不同系统和来源的数据以创建背景,旨在识别重要联系并提高准确性。”5

这种方法标志着一次范式转变,可以更高效地侦测、识别和调查金融犯罪及其背后个人。传统金融犯罪技术监控信息有限,而基于背景的方法会整合内部和外部的第三方数据,运用实体解析 (ER),并生成图形分析和网络联系。这种大规模自动化处理方法不再需要调查员手动收集多个系统的数据,且能最大限度减少潜在人为错误。

额外背景有助于实时洞察客户、交易对手及其关系,以及其与隐藏的直接和间接(即网络内)金融犯罪风险的联系。参阅图 2,通过示例了解这一演变过程。

图 2:演变过程

资料来源和插图作者:Kim Lacey、Priyank Patel、Chris Bagnall 和 KeyBank

数据

利用数据(尤其是第三方数据)监控和调查金融犯罪往往步骤繁琐且效率低下。例如,当前大量实践仍然需要通过内部记录、搜索引擎和调查工具进行搜索,收集有关对象的相关信息。每一步都需要人工审查,耗费大量时间。由于数据量巨大且审查资源有限,非法空壳公司的迹象往往会被忽视。

基于背景的方法可以构建可信数据基础作为核心要素,大幅改变这一流程。本质上,这种方法会在侦测和调查阶段自动利用实体解析技术,整合内部(如客户、账户、交易)和外部的第三方数据(如公司注册信息、负面新闻、制裁名单、国际调查记者同盟 [ICIJ] 等)。它摒弃了传统的侦测和手动调查方法,从仅依赖内部数据发展为考虑第三方数据源、非结构化数据、交易对手等上游因素。

我们不再将数据增强作为警报和调查流程后的附加步骤,而是将其提前到流程早期阶段,以便理解结果背景、生成更有价值的警报,同时实施针对性的调查,而非无目的的搜索。这样一来,利益相关部门或机构就能建立人物与地点的联系,突出显示高风险实体、交易、地理区域等。

背景策略实践:案例分析

通过简单网络搜索,我们可以发现,大量金融犯罪案例分析都提到了空壳公司,例如 Gerry Aquino Vargas、6马来西亚政府投资基金 (1MDB)、7

国际调查记者同盟 (ICIJ) 离岸泄露事件、8Allen Stanford9 案以及 Tareck El Aissami / Samark Lopez Bello 案。10这些案例表明,商业实体(包括空壳公司)被广泛用于内部欺诈、庞氏骗局、贪污、贩毒、逃税、规避制裁、隐匿资产(如房地产)等违法活动。

然而,这些案例并未告诉我们,为了揭露这些商业实体和空壳公司背后的个人和企业,需要投入多少时间和精力,且这些投入大多离不开人力。背景监控和调查可以加速这一过程,并提供更深入的洞察。我们不妨深入了解三个案例分析。

案例分析 1:Allen Stanford 案

Allen Stanford 因操纵一起涉及安提瓜斯坦福国际银行 (SIB) 的 70 亿美元庞氏骗局而被定罪。此案存在多个危险信号,但调查员耗费多年时间才将这些信号拼凑完整。在该骗局中,Stanford 将数十亿存款资金转至其在加勒比地区的多个空壳公司。通过这些空壳公司,Stanford 将资金用于个人投资,包括餐厅、板球锦标赛和多个房地产项目,以及用于维持奢侈生活,例如私人飞机、游艇和全包旅行。

如果采用背景监控方法,可能提早发现这个庞氏骗局,减少受害者的损失。调查员将自动发现隐藏联系,揭露斯坦福国际银行以及受害者和空壳公司网络在交易中的可疑行为和潜在非法活动。具体措施可能包括:

- 关联多个看似无关的交易对手的收付款项。在本案中,受害者分布在多个地区,而金融机构仅向位于高风险司法管辖区的单一受益人斯坦福国际银行支付款项。

- 针对这一网络,可以利用地区和全球监管机构的风险指标,运行基于背景的智能场景,揭示交易关系、情境关系和其他危险信号。换言之,创建相关背景,帮助理解斯坦福国际银行和 Stanford 空壳公司间的活动,以及受害者资金来源和 Stanford 资金用途。

案例分析 2:套利交易

资金流动闭环,又称套利交易,是一个典型的洗钱示例,旨在通过离析资金隐藏原始来源。这种做法涉及跨境转移并带回资金,营造合法交易的假象。一旦不法分子利用空壳公司离析资金、隐藏所有权信息,骗局就会变得更难识破。

参考 Bancredito 同意令的一个案例。11高管 A 通过持有银行母公司股份,成为 Bancredito 的间接所有人。其在 Bancredito 开立多个账户,包括一个中国香港个人投资公司(企业 A)的账户,以及一个开曼群岛证券经销商(企业 B)的账户。凭借这些账户,高管 A 或其控制的实体均可在个人和企业账户之间或与关联方进行大量可疑交易。

在套利交易案例中,企业 A 和 B 为犯罪网络中的两个前台,与其他众多前台一样用于清洗非法资金。为了实施套利交易,高管 A 通过避税天堂的注册代理人成立了离岸企业(C 和 D)。这些账户在另一家银行开立。然后,高管 A 出于看似合理的商业目的,将资金从企业 A 和 B 转至企业 C 和 D。企业 C 和 D 则在各自机构之间转移资金,并在某个时刻将这些资金以贷款、股份购买或看似合法的其他交易形式返还给企业 A 和 B。这样一来,经过成功的伪装和清洗,原始资金就成为了看似合法的收入。这种资金流动闭环可以有效隔离资金与其非法来源,阻碍调查员的追踪。

这个案例分析充分表明,通过整合内外部数据运用背景监控可以发挥强大作用。利用注册代理人数据和高风险国家或地区代码,可以识别高管 A 对这些空壳公司的共同所有权,从而侦测套利交易行为。这种方法结合实体网络构建,能够揭示标准数据网格(例如 Excel)不易察觉的模式。

案例分析 3:钱骡账户

最后一个案例分析涉及某银行员工实施的超过 50 万美元的欺诈骗局,该员工与某全球性有组织贩毒集团存在联系。为了实施骗局,该员工利用盗取的多个身份证件开立钱骡账户,离析贩毒所得现金收入,并批准了该犯罪集团控制下的多个空壳公司的贷款。此外,该员工还利用老年人、信用卡及银行客户的识别信息盗取资金,编造虚假贷款申请,并说服另一名员工参与这些犯罪活动。

如果采用基于背景的方法,该行就会发现,该员工被登记为多个空壳公司的董事 / 股东,且这些空壳公司与已知被定罪的毒贩存在间接联系。这些联系在空壳公司和该员工的操作下被故意掩盖,只为隐藏毒贩的真实所有权。当时,该行并未利用背景分析,无法从环环相扣的隐情联系到毒贩,也就未能察觉持续多年的欺诈骗局。

结论

空壳公司在全球金融领域中扮演着复杂角色,既能促进合法资产保护和投资多样化,也会带来金融犯罪和监管规避的重大风险。

提升公司透明度对于缓释相关风险至关重要,以美国为例,相关法律法规包括《公司透明度法案》和客户尽职调查规则。但是,除非美国国会通过立法,要求私营实体向政府机构(如金融犯罪执法网络)登记受益所有权的各级发行或转让,否则美国境内仍将存在可能遭到不法分子利用的漏洞。

随着全球监管框架(例如金融行动特别工作组)和技术的持续发展,这些措施在打击商业实体(包括空壳公司)滥用中的成效将决定全球公司治理和金融诚信的未来走向。

Priyank Patel,CAMS,CFCS,KeyBank 金融犯罪风险监控总监, ![]()

Chris Bagnall,CAMS-FCI,CFE,Quantexa 中型银行解决方案负责人, ![]()

免责声明:本文观点仅为作者个人观点,不代表 KeyBank 或 Quantexa 的观点。

- “Anti-money laundering and counter-terrorist financing measures: United States—Mutual Evaluation Report”(美国反洗钱与反恐融资措施:互评估报告),金融行动特别工作组,2016 年 12 月,https://www.fatf-gafi.org/content/dam/fatf-gafi/mer/MER-United-States-2016.pdf.coredownload.inline.pdf

- “Anti-money laundering and counter-terrorist financing measures: United States—7th Follow-Up Report & Technical Compliance Re-Rating”(美国反洗钱与反恐融资措施:第七轮跟进报告与技术合规重新评级),金融行动特别工作组,2024 年 3 月,https://www.fatf-gafi.org/content/dam/fatf-gafi/fur/USA-FUR-2024.pdf.coredownload.inline.pdf

- Thomas McNally,“How To Identify The 4 Key Enablers Of Financial Crimes Hiding In Your Bank”(如何识别银行中隐藏的金融犯罪四大成因),Quantexa,2024 年 6 月 27 日,https://www.quantexa.com/blog/4-key-enablers-of-financial-crimes/

- Chris Bagnall,“How Information Sharing Optimizes the Fight Against Financial Crime”(信息共享如何优化反金融犯罪工作),Quantexa,2024 年 1 月 22 日,https://www.quantexa.com/blog/information-sharing/

- “Opportunities and Challenges of New Technologies for AML/CFT”(反洗钱 / 反恐融资新技术的机遇与挑战),金融行动特别工作组,2021 年 7 月,https://www.fatf-gafi.org/en/publications/Digitaltransformation/Opportunities-challenges-new-technologies-for-aml-cft.html

- “Bank Insider Charged with Obstruction after Making False Statements to Agents About Accepting Bribes”(银行内部人员在就接受贿赂一事向探员做虚假陈述后被控妨碍司法公正),美国新泽西地区检察官办公室,2024 年 3 月 14 日,https://www.justice.gov/usao-nj/pr/bank-insider-charged-obstruction-after-making-false-statements-agents-about-accepting

- “1MDB explained: Timeline of Malaysia’s financial scandal”(1MDB 解读:马来西亚金融丑闻时间线),《金融时报》,2019 年 2 月 10 日,https://www.ft.com/content/fce8018c-2b4e-11e9-88a4-c32129756dd8

- “Offshore Leaks Database”(离岸泄密数据库),国际调查记者同盟,https://offshoreleaks.icij.org/

- “Allen Stanford Gets 110 Years for Orchestrating $7 Billion Investment Fraud Scheme”(Allen Stanford 因策划 70 亿美元投资欺诈骗局被判 110 年监禁),美国联邦调查局,https://archives.fbi.gov/archives/houston/press-releases/2012/allen-stanford-gets-110-years-for-orchestrating-7-billion-investment-fraud-scheme

- “Treasury Sanctions Prominent Venezuelan Drug Trafficker Tareck El Aissami and His Primary Frontman Samark Lopez Bello”(美财政部制裁委内瑞拉大毒枭 Tareck El Aissami 及其主要发言人 Samark Lopez Bello),美国财政部,2017 年 2 月 13 日,https://home.treasury.gov/news/press-releases/as0005

- “Consent Order Imposing Civil Money Penalty: Bancrédito International Bank and Trust Corporation”(民事罚款实施同意令:Bancrédito International Bank and Trust Corporation),金融犯罪执法网络,2023 年,https://www.fincen.gov/sites/default/files/enforcement_action/2023-09-15/Bancredito_Consent_FINAL_091523_508C.pdf